2024年4月1日より、相続登記の義務化が開始されます。

本記事では、相続登記を行う人に向けて、相続登記の義務化の背景から制度の概要、違反した場合の罰則、相続登記の手続きの方法についてまで、司法書士ができる限りわかりやすく解説させていただきます。

また、動画でも詳しく解説しておりますので、こちらも合わせてご覧ください。

加えて、同じく2024年4月1日から始まる、“3年の登記期限に間に合わない場合の対応策”=「相続人申告登記」の制度についても、動画で解説しています。

※相続登記が必要かどうかすぐ判断できるチェックシートもご用意しました。

自分が当てはまるのかどうか確認したい場合はこちらからご確認ください。

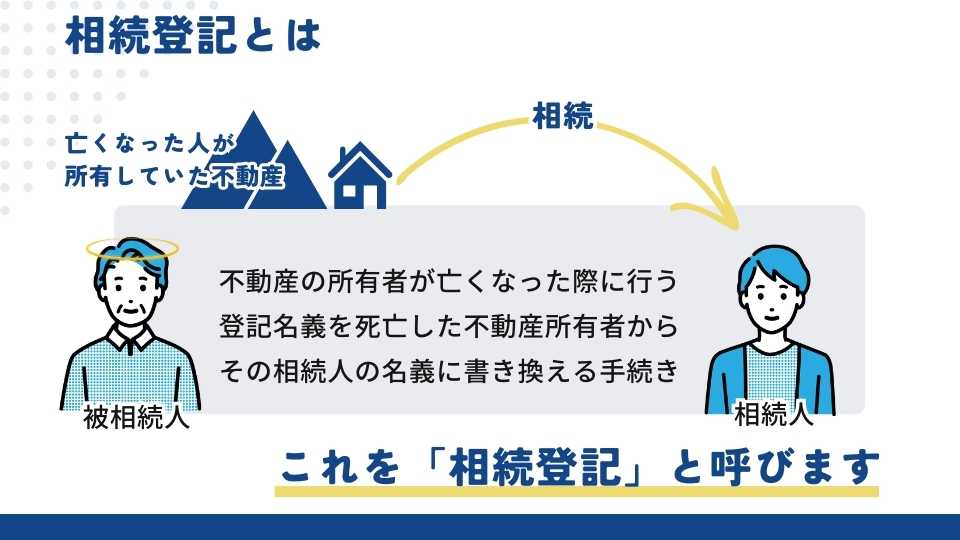

そもそも相続登記とは

土地や建物、マンションといった不動産は、その所有者の住所・氏名、不動産を取得した原因や年月日などの情報が法務局に記録・管理され、公開されています。

これを「登記」といい、不動産の所有者が亡くなった際、この登記の名義を相続人名義に変更する手続き=所有権移転登記申請のことを「相続登記」と呼んでいます。

相続登記が義務化される理由

これまで相続登記は法律上義務付けられておらず、しかしその結果、日本国内では、亡くなった方の名義のまま何年も放置されてしまい、登記事項証明書(登記簿)の記載内容からは、現在の所有者が容易には分からくなってしまった土地(これを「所有者不明土地」と呼んでいます)が大変に増えてしまいました。

ある調査では、このような所有者不明土地の合計面積は、全てまとめると九州の大きさよりも広かったそうです(2016年時点)。

このような状況をそのままにしてしまっては、防災対策工事や市街地開発の妨げとなり、また周囲の環境悪化にも繋がりかねないため、今回、相続登記が義務付けられるに至りました。

相続登記の義務化の開始時期と概要

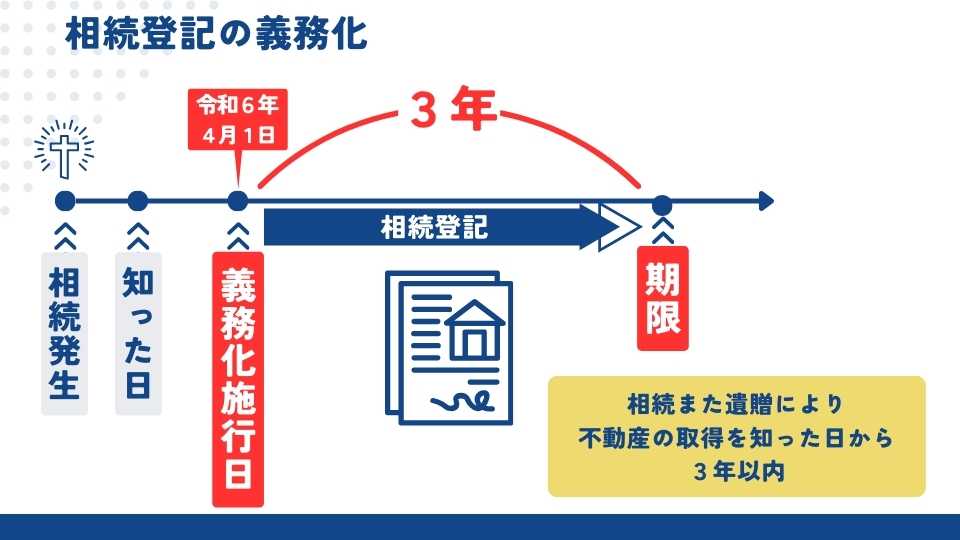

相続登記の義務化は、令和6年(2024年)4月1日から開始されます。

先ほどご説明したような所有者不明土地の解消・新たな所有者不明土地の発生防止がきっかけではありますが、土地だけに限られず、戸建やマンションといった建物も含めた不動産全般が、相続登記の義務の対象となります。

相続登記の義務化が始まることで、令和6年4月1日以降に不動産所有者が亡くなった際、当然ながら、相続登記を行わず、故人名義のままにしておくことは許されなくなります。

しかしそれだけではなく、今回の相続登記義務化の重要なポイントでもありますが、「令和6年4月1日より前に、既に不動産所有者が亡くなっており、しかし相続登記が行われずにそのままになっている不動産」についても、今回の相続登記の義務化の対象となります。

何年も前に不動産所有者が亡くなっている場合も対象となりますので、勘違いしないよう、しっかりと認識しておく必要があります。

ではいつまでに相続登記を行わなければならないのでしょうか。覚えておいて頂きたいキーワードは「3年以内」です。以下、不動産所有者が亡くなった時期を分けてご説明します。

(1)令和6年4月1日以降に亡くなった場合

まずは不動産所有者が、令和6年4月1日以降に亡くなった場合です。

この場合には、「自分のために相続の開始があったことを知り」、かつ、「不動産の所有権を取得したことを知った日」から3年以内に相続登記を行わなければならないとされています。

自分のために相続の開始があったことを知るとは、「自分が相続人であることを知る」という程度に考えて頂いて構いません。そのため、自分が相続人に該当するのかどうかがわからない、といった状況ではこの要件を満たしておらず、3年の登記期限はスタートしないと考えてよいでしょう。

また、不動産を相続していることを具体的に把握している必要がありますので、故人が不動産を所有していたのかが不明である場合や、不動産を持っているとは聞いていたものの、具体的にどこの不動産であるかを知らないといった場合も、3年の登記期限はスタートしません。

(2)令和6年4月1日より前に亡くなっていた場合

そして令和6年4月1日より前に不動産所有者が亡くなっていた場合です。

この場合には、既に不動産所有者が死亡してから3年が経過してしまっている事例や、相続登記義務化の開始時点において、もう間もなく3年が経過してしまう!といった事例も少なくないことと思います。

そこで、既に不動産所有者が亡くなっている事例では、令和6年4月1日から「3年の猶予期間」が与えられており、令和9年3月31日までに相続登記を行えばよいとされています。

相続登記の義務化開始後、すぐに登記義務を怠っている状態となってしまい、罰則が科せられてしまうというわけではありませんので、ご安心ください。

相続登記の義務化における罰則

相続登記の義務に違反した場合、どのような罰則が科せられるのでしょうか。

今回の相続登記義務化のための法改正では、相続登記の義務があるにも関わらず、これを怠った相続人に対して、10万円以下の「過料(かりょう)」が科せられることになりました。

しかし、登記義務の違反が見つかったからといって、ただちに過料が科せられるわけではありません。

登記義務違反を発見した法務局は、登記義務のある相続人に対して催告を行い、まずは相続登記を促すこととされています。法務局からのこの催告を受けて、速やかに相続登記を行った場合には過料は科せられません。

また、例えば相続人の数が多くて資料の収集に時間がかかってしまう場合や、遺言書の有効性や遺産の範囲などで相続人が争っている場合、あるいは相続登記の申請義務がある相続人が重病である場合や経済的に困窮している場合など、相続登記を行っていないことについて、それは仕方がないよね、と言えるような「正当な理由」が確認された場合にも、過料は科せられないとされています。

なお、この過料は道路交通法違反の場合における反則金と同じ位置付けであり、義務違反に該当し、支払いを行うこととなってしまった場合にも、「前科」は付かないとされています。

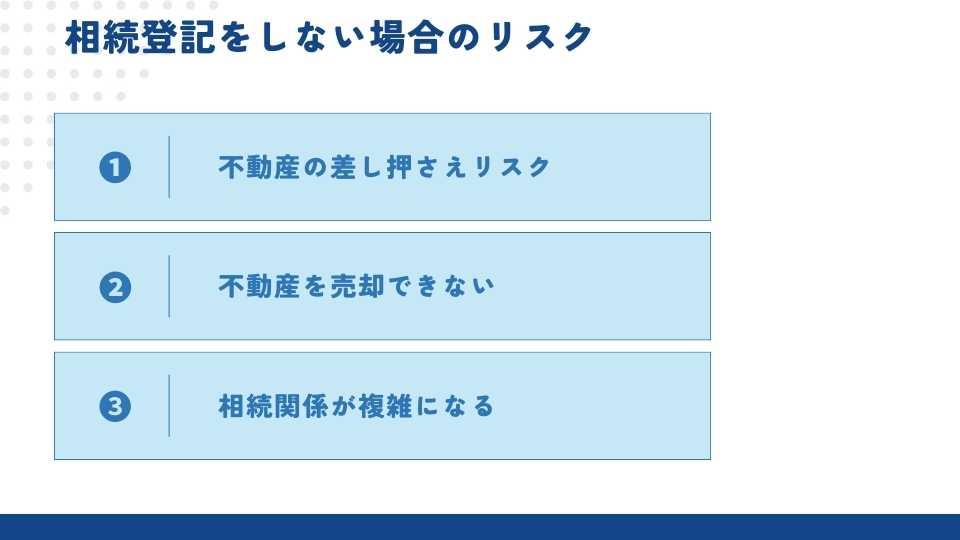

相続登記をしない場合の相続人のリスク

登記の義務があるにもかかわらず、相続登記を怠ってしまった場合には10万円以下の過料の対象とされてしまう相続登記の義務化ですが、この過料以外にも、相続登記を行わないことで起きてしまう不利益・リスクと呼ぶべきものが存在します。

①不動産が差し押さえられる可能性も

相続登記がされておらず、故人名義のままであっても、その実体は故人の相続人全員が、それぞれ法律で定められた相続分の割合によって、「共同で不動産を所有している状態(共有)」にあります。

そのため、一部の相続人が借金を抱えたことによって、財産を差し押さえられてしまうような状態に陥ってしまうと、この相続登記をしていなかった不動産における相続人の「持分」も、差押えの対象になってしまいかねません。

差押えをはずしてもらうためには、通常、借金の返済を行わなければなりませんので、速やかに相続登記を行っておけば背負わずに済んだはずの余計な負担を、抱えなければいけない結果になってしまいます。

②不動産を売却できない

登記手続きの仕組み上、亡くなった方の名義のままでは、不動産の売却は出来ません。

故人が所有していた不動産を売却するためには、相続登記を行うことによって、相続人の名義に変更することが不可欠であり、故人作成の遺言書がない場合には、通常、およそ1箇月半~2箇月程度の手続期間が必要となってしまいます(※ちなみに、故人作成の遺言公正証書がある場合には2週間程度で完了できます)。

相続登記を行わないままにしていたところ、偶然にも不動産の購入希望者が現れてしまい、慌てて相続登記を行わなければならなくなってしまった…という事例が実際に存在します。

しかしながら上記の通り、相続登記が完了するまでにはそれなりの時間が必要です。時間が掛かってしまって買主を待たせてしまうことになったり、最悪の場合、「そんなに時間がかかるなら他をあたります」などと、せっかくの売買のお話が無かったことになってしまった…なんてことも。

相続登記の手続きには、早めに着手しておきましょう。

③相続関係が複雑になる可能性がある

不動産所有者が遺言書を作成せずに亡くなった場合、相続人全員の話し合い(=遺産分割協議)によって不動産の取得者を決定し、その相続人に名義を変更するというのが、相続登記の原則的な方法です。

しかし、遺産分割協議を行わず、故人名義の不動産をそのまま放置してしまうことにより、相続人であった方が亡くなってしまうという事態が起こり得ます。

亡くなった不動産取得者と同年代の配偶者が相続人である場合や、亡くなった方の兄弟姉妹が相続人となるような事例では、決して珍しいことではありません。

遺産分割を行わないまま相続人が亡くなってしまった場合には、他の生存している相続人だけで遺産分割の話し合いをするのでは不十分です。「亡くなってしまった相続人の相続人全員」が新たに当事者として登場し、この方たちを含めた全員で、遺産分割の協議を成立させなければなりません。

つまり、「更に相続人の人数が増えてしまう」という状況が発生するわけです。

当然、話し合いをする当事者が増えれば増えるだけ、まとまるはずの話もまとまりにくくなります。この観点からも、相続が発生した場合には、速やかに相続登記を行うのがよいと言えるでしょう。

3年以内に相続登記が出来ない場合は「相続人申告登記」を活用

相続登記を行おうとしても、相続人の数が多くて必要書類の収集に時間がかかったり、相続人同士の意見が衝突してしまって、誰が不動産を取得するのかがまとまらない場合など、3年以内に相続登記を行うことが難しい場合があります。

そんなときのために覚えておきたいのが、今回の相続登記の義務化と同時に始まる「相続人申告登記」の制度です。

相続人申告登記とは

相続人申告登記とは、不動産所有者が亡くなったこと、そして自分自身が不動産所有者の相続人であることの申出を法務局に行い、申出をした相続人の住所・氏名や相続が開始した年月日が登記される(記録される)制度です。

所有権の登記名義人を変更する「相続登記」とは全く異なる新しい制度です。

相続人申告登記を行うメリット

相続人申告登記を行うことには、次のようなメリットがあります。

①相続登記の義務を果たしたものとみなされる

相続登記を行うことが出来ない場合であっても、登記期限内に相続人申告登記を行うことにより、相続登記の義務を果たしたものと見なされます。これにより、過料の制裁を受けずに済みます。

②相続人が複数いても、単独で申出ができる

遺産分割協議による相続登記を行う場合には、相続人全員の合意を得て、かつ、相続人全員が遺産分割協議書に署名捺印をしたり、印鑑登録証明書を用意したりと、「相続人全員」の協力が不可欠なのですが、相続人申告登記は他の相続人の協力を必要とせず、自分ひとりだけで、単独で手続きが可能です。

相続人申告登記を行うべき具体的ケースとは

次のようなケースでは、相続人申告登記を行うことを具体的に検討し、必要に応じて法務局への相続人申告登記の申出を行うのがよいでしょう。

①既に不動産所有者が亡くなっており、これまでも話し合いを試みたものの結局まとまらず、今後も遺産分割協議の成立が期待できない場合

相続登記の義務化開始後、再度の話し合いを行っても上手くいかないと思われる場合には、早い段階で相続人申告登記を行っておくことで、のちのち申出手続きを忘れてしまう心配もありません。

②遺産分割協議がまとまらないまま、3年の登記期限を迎えてしまいそうな場合

最も典型的なケースになると思われます。令和6年4月1日より前に不動産所有者が亡くなっている事例では、令和8年後半には、相続人申告登記の準備に具体的に着手するのがよいかもしれません。

③相続人に外国籍の方がいたりするなど、必要資料の収集や連絡調整に時間がかかる場合

資料収集だけで3年以上かかることは考えられませんが、相続登記が行われないまま相続人が亡くなってしまい、その相続人が外国籍の方と結婚していた結果、外国籍の相続人が登場してしまったような場合には、相続登記の完了までにかなりの時間がかかることが予想されます。相続人申告登記を検討したほうがよいでしょう。

相続人申告登記の注意点

相続登記を行うことが出来なくても、登記期限内に相続人申告登記を行うことによって、相続登記の義務を果たしたものと見なされます。

過料の制裁を受けずに済むため、非常に有効な救済措置ではあるのの、結局、相続登記それ自体は終わっていないことから、「相続人の債権者から差し押さえを受けてしまう」、「不動産の売却ができない」、「相続人の死亡によって相続関係が複雑になってしまう」といったリスクは残り続けます。

相続人申告登記を行った場合でも、今後、相続登記をどのように行っていくか、引き続きその登記完了までの道筋を考えていく必要があります。

また「不動産を取得しないにも関わらず、自分の住所・氏名が登記簿に掲載されてしまう」といったことを気にされる方もいらっしゃるかもしれません。特にDV被害に遭われている方等はご心配かと思いますが、そのような場合には、相続登記・相続人申告登記を行わなくとも過料の対象とはならない、とされています。

相続人申告登記の申出方法

①申出手続きの概要

・必要な戸籍謄本などの証明資料を添付のうえ、不動産を管轄する法務局に対して、相続登記義務の期限内に申出を行います。

・登記官の審査を経て、申出をした相続人の住所・氏名などが登記されます。

・一部の相続人が単独で行うことが可能ですが、その他、特定の相続人が他の相続人から委任を受けてまとめて代理申出を行ったり、申出をする複数の相続人が連名で申出を行うことも可能です。

・申出書への押印は不要です。

②オンラインによる申出

・専用のソフトウェアの利用・ダウンロードを必要とせず、法務省が公開している「かんたん登記申請」のサイトから、申出を行うことができます。

・かんたん登記申請を利用するためには、予め申請者情報を登録する必要があります。

・戸籍謄本などの提出書類は郵便で送付することが可能です。オンラインで提出することもできますが、電子認証が必要であるため、一般の方にはカードリーダーの準備など、少々負担です。

③基本的な提出書類

・申出書(オンラインによらず、書面で提出する場合)

・不動産所有者の死亡が確認できる戸籍謄本

・不動産所有者の住民票除票 又は 戸籍の附票

・申出人が不動産所有者の相続人であることが確認できる戸籍

・申出人の住民票

・不動産取得者と申出人の関係がわかる相続関係説明図

・委任状(代理人として申出を行う場合)

④手続費用

・必要な戸籍謄本や住民票を取得するために費用がかかりますが、相続登記のような登録免許税はかかりません。非課税です。

相続人申告登記の申出は、司法書士が代理で行うことも可能です。10万円の過料が心配で相続人申告登記を行ったほうがよいかを悩んでいたり、相続手続きについてどのように進めたらいいかわからないといった場合は、一度私どもの無料相談をご活用ください。LINEでも予約受付を行っていますので、お気軽にご利用頂けたらと思います。

相続登記の手続きの流れ

相続登記の手続きは、故人作成の遺言書がある場合と、遺言書がなく、相続人全員の遺産分割協議によって行う場合とで、必要な書類や相続人同士のやりとりなど、手続き完了までの流れが大きく異なります。

(1)必要書類の収集

故人作成の遺言書がない場合、相続人全員による遺産分けの話し合い(=遺産分割協議)によって、不動産の取得者を決定する必要があります。遺産分割協議に参加しなければならない相続人を調査・確定するため、「故人の出生から死亡までの連続する戸籍謄本・除籍謄本・改製原戸籍謄本」の収集が必要であり、相続人にとっての大きな負担となっています。

【遺言書がある場合】

・遺言書(※法務局保管ではない自筆の遺言書にあっては、家庭裁判所で検認済みのもの)

・故人の死亡記載がある戸籍

・故人の住民票除票

・不動産を取得する相続人の戸籍

・不動産を取得する相続人の住民票

・不動産の固定資産評価額が確認できる資料

【遺産分割協議による場合】

・故人の相続人が確定できる戸籍、除籍、改製原戸籍の各謄本一式

・故人の住民票除票

・相続人全員の印鑑登録証明書

・相続人全員が実印で署名捺印した遺産分割協議書

・不動産を取得する相続人の住民票

・不動産の固定資産評価額が確認できる資料

※「不動産の登記済権利証」や「故人様の戸籍附票」など、その他の書類が必要になる場合があります。

(2)必要な書類の作成と署名捺印

遺言書がない場合には、相続人全員の遺産分割協議によって不動産取得者が決定したことを証明するため、「遺産分割協議書」を作成し、相続人全員が印鑑登録している「実印」を使用して、署名捺印を行う必要があります。

相続人全員に署名捺印を滞りなく行って頂くため、事前に十分に各相続人と協議を行っておく必要があります。事前の協議なく、突然遺産分割協議書を送りつける、あるいは、事前に話していた内容と異なる内容の遺産分割協議書を送ってしまうのでは、相続人間のトラブルに繋がりかねません。注意しましょう。

(3)法務局への登記申請

登記申請書や相続関係説明図など、法務局に提出する必要書類を作成し、収集した戸籍謄本などの資料を添付して、相続する不動産を管轄する法務局に提出します。管轄の法務局が遠方である場合には、郵送によって登記申請書を提出することも可能です。

法務局・地方法務局は全国に51あり、各法務局・地方法務局の管轄区域内には、さらに支局・出張所が設けられており、各地域の不動産を管轄しています。間違った法務局に提出してしまわないように注意しましょう。

また登記を申請する際には「登録免許税」と呼ばれる、不動産の名義書換に対して発生する税金を収入印紙で収めます。登記を申請する年度における不動産の「固定資産評価額」を基準として、0.4パーセントと決まっており、1,000万円の不動産で4万円の登録免許税がかかる計算です。

(4)登記完了。新しい権利証の受け取り

登記を申請すると、法務局の審査を経て登記が完了します。

必要書類が揃っていない、遺産分割協議書に必要な内容が記載されていないなどの不備があった場合には法務局から連絡が入り、「補正」といって不足書類を追加で提出したり、書類を作り直したりすることが求められることがあります。

登記が無事に完了した際には、相続人名義となった新しい権利証「登記識別情報通知」を受領し、相続登記の手続きは完了します。

お元気なうちから、できる限りの準備を

今回の相続登記の義務化によって、不動産所有者がお亡くなりになった場合における相続人の方の負担が増えてしまいます。そのため、不動産を所有していらっしゃる方は将来のご自身の相続に備え、ご遺族の方が困らないよう、ぜひ次のような準備・対策をご検討ください。

(1)負動産の処分

固定資産税・都市計画税が発生しておらず、目ぼしい使用用途もない土地を、俗に「負動産」と呼んできました。故人名義のまま遺産分割の話し合いさえ行われずに放置されてしまったり、相続人間で遺産分割協議書は作成しても、「費用(登録免許税、司法書士の手数料など)を節約したいから」として、具体的な売却見通しがたつまで登記を行わない、といった扱いが珍しくなかったこのような不動産も、今後は相続登記を行わなければならず、いよいよこれら負動産の処分を真剣に考えていかなければなりません。

ご近所で引き取りを希望する方はいないのか、相続した土地を国に引き取ってもらうことができる「相続土地国庫帰属制度」は利用できないものか、あるいは民間業者にお金を払って引き取ってもらう「有償買取」ではどうかなど、解決方法を模索していく必要があります。

司法書士法人第一事務所では、このような不動産の処分についてもご相談を承っております。

(2)遺言書の作成

将来の相続人となる方同士が疎遠であったり、仲が悪かったりと、健全かつスムーズな遺産分けの話し合いが難しいご家族関係・ご親族関係は、決して珍しいものではありません。また、ご家族の中心人物であった不動産所有者がお亡くなりになることでご家族関係が変化し、そこから仲違いが始まってしまう…といった事例も実際に存在します。

このような懸念が既に現実のものとして存在している方や、このようなことを心配に思われる方は、ぜひ「遺言書の作成」をご検討ください。

故人作成の遺言書がある場合には、相続登記を行うに際して、他の相続人との話し合いや、他の相続人の押印・印鑑登録証明書などは不要であり、不動産を取得する相続人だけでスムーズに登記が可能です。また相続登記の義務が課されるのは、遺言によって不動産を取得する相続人のみとなりますので、遺される相続人の方のご負担は大きく軽減されます。

遺言書の作成は今回の相続登記の義務化をきっかけに、積極的にご検討頂きたい重要な対策です。司法書士法人第一事務所では、遺言書の作成についてもご相談を承っております。ご遠慮なくご相談ください。

まとめ

今回は相続登記の義務化について解説しました。

難しい点もあるかと思いますので、もし疑問点などがあれば、お気軽にお問い合わせください。

無料相談では、皆様の状況に応じた適切なアドバイスをさせていただきます。

まずは、下記のチェックシートから自分が相続登記の手続きか必要なのかどうか確認してみてください。